1.發(fā)展現(xiàn)狀

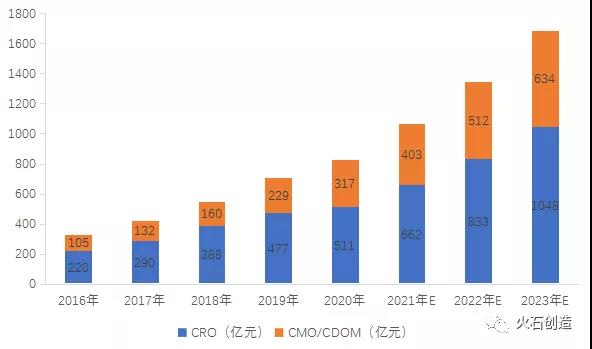

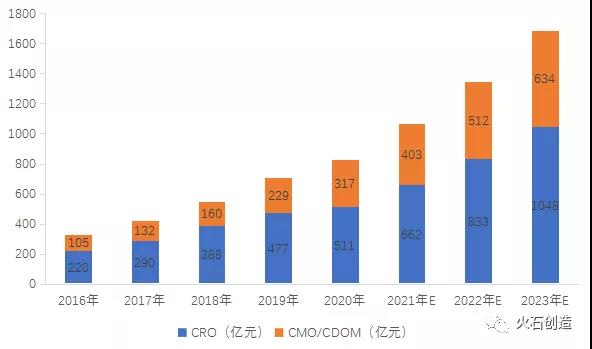

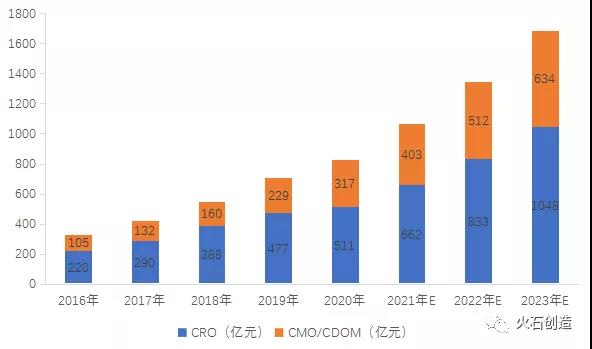

我國醫(yī)藥外包服務(wù)行業(yè)呈現(xiàn)起步晚�����、規(guī)模小�����、增速高的特點(diǎn)���。我國醫(yī)藥外包服務(wù)行業(yè)起步于1996年默沙東在中國設(shè)立的第一家CRO���,起步晚于海外,2021年我國醫(yī)藥外包服務(wù)市場總規(guī)模將達(dá)到1065億元��,僅占全球醫(yī)藥外包服務(wù)市場規(guī)模不到十分之一�����。雖然僅有20多年的發(fā)展歷史�,但是“十三五”期間,我國新冠疫情相對穩(wěn)定�、創(chuàng)新研發(fā)政策不斷推出完善、MAH制度落地、保證質(zhì)量前提下的成本優(yōu)勢和人口紅利等多重利好因素集中發(fā)力����,我國CXO企業(yè)呈現(xiàn)快速發(fā)展的趨勢,一批CXO企業(yè)陸續(xù)掛牌上市�����。在新藥研發(fā)蓬勃發(fā)展背景下�,我國CRO行業(yè)市場規(guī)模由2016年的220億元增加到2021年的662億元,CAGR為24.6%�����,預(yù)計(jì)到2023年市場規(guī)模將增長到1048億元�;我國C(D)MO行業(yè)市場規(guī)模由2016年的105億元增加到2021年的403億元,CAGR為30.9%����,預(yù)計(jì)到2023年市場規(guī)模將增長到634億元。

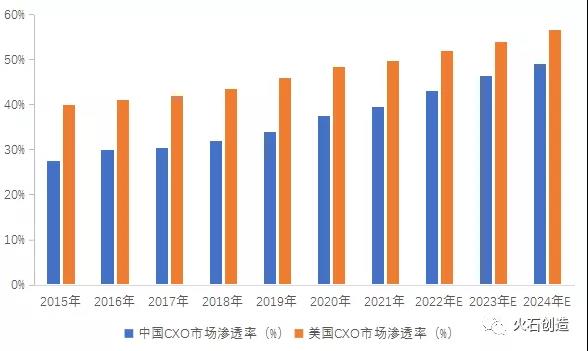

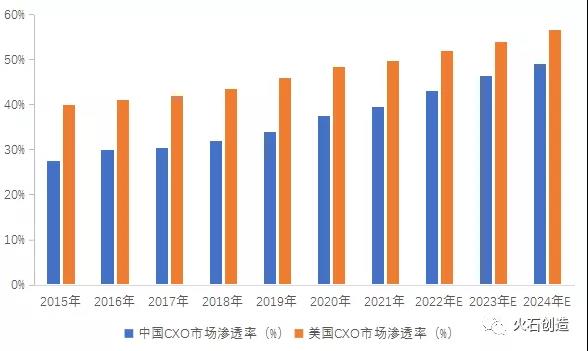

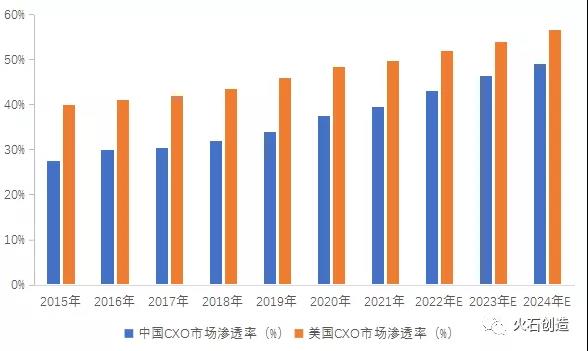

圖1:2016-2023年中國醫(yī)藥研發(fā)和生產(chǎn)外包服務(wù)市場規(guī)模國內(nèi)CXO滲透率不斷提升��,但相對美國市場�����,仍有較大提升空間�。2021年我國CXO市場滲透率有望接近40%,與2016年相比增加近10個(gè)百分點(diǎn)�����,呈現(xiàn)逐年上升趨勢���;但是與美國市場相比存在一定距離���,仍有一定提升空間。在新冠疫情的穩(wěn)定控制����、國內(nèi)CXO企業(yè)專業(yè)性提高并逐步獲得國際認(rèn)可、國內(nèi)外創(chuàng)新需求等因素推動(dòng)下�����,我國CXO市場滲透率上升速度更快���,與美國市場的差距將越來越小��,預(yù)計(jì)到2024年我國CXO市場滲透率有望達(dá)到49%�。

圖2:2015-2024年中國與美國醫(yī)藥研發(fā)和生產(chǎn)外包服務(wù)市場滲透率(%)得益于全球創(chuàng)新藥旺盛需求且產(chǎn)能向新興國家擴(kuò)張布局�、企業(yè)訂單充足���,國內(nèi)CXO上市企業(yè)業(yè)績穩(wěn)步增長��,行業(yè)持續(xù)高景氣���。截至2021年第三季度末,國內(nèi)CXO上市企業(yè)實(shí)現(xiàn)營業(yè)收入430.44億元��,同比增長38.15%���,實(shí)現(xiàn)歸母凈利潤97.19億元�����,同比增長49.28%�����。隨著全球CXO產(chǎn)業(yè)逐漸向中國轉(zhuǎn)移以及海外訂單持續(xù)涌入���,預(yù)計(jì)2022年國內(nèi)CXO上市企業(yè)營業(yè)收入和凈利潤均延續(xù)高增長態(tài)勢。

圖3:2016-2024年中國CXO上市企業(yè)營業(yè)收入及增速來源:Wind���、火石創(chuàng)造整理

圖4:2016-2024年中國CXO上市企業(yè)歸母凈利潤及增速

2.發(fā)展趨勢

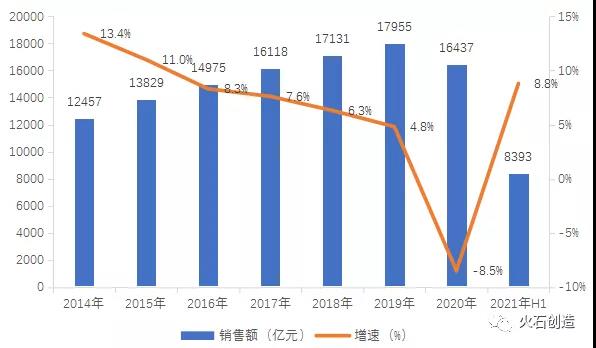

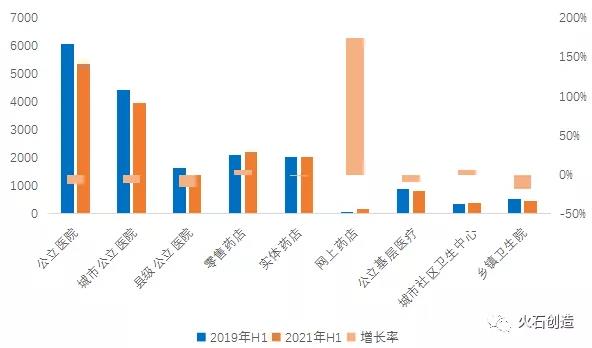

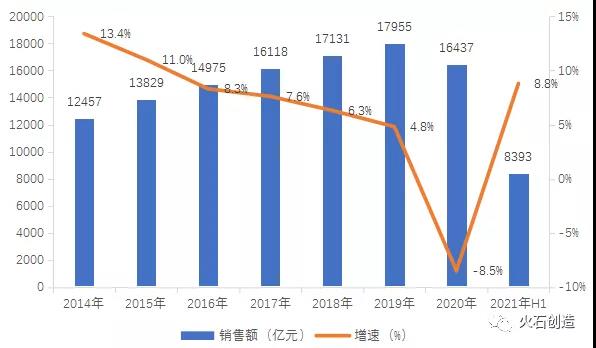

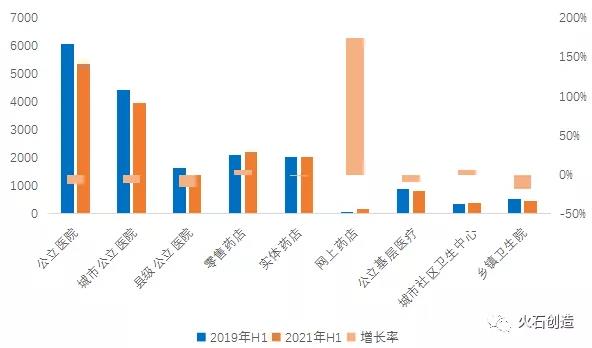

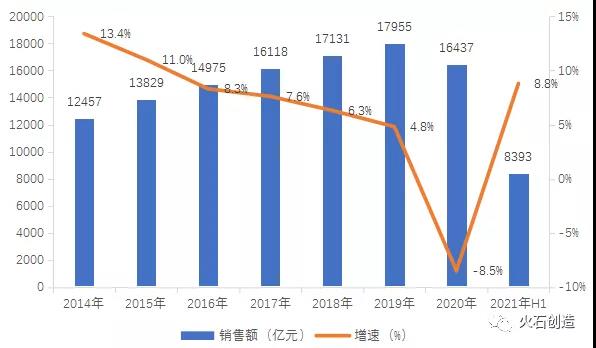

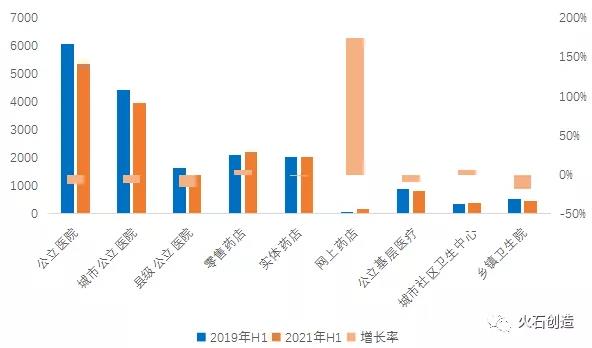

趨勢一:海外訂單持續(xù)增加,國內(nèi)制藥企業(yè)轉(zhuǎn)型加速�,外包服務(wù)需求旺盛趨勢短期內(nèi)不變CXO行業(yè)是一個(gè)全球化的行業(yè)��,海外CXO產(chǎn)能轉(zhuǎn)移一直是我國CXO行業(yè)快速發(fā)展的核心驅(qū)動(dòng)力之一��,國內(nèi)主要CXO企業(yè)的海外收入占比一直保持在較高水平��,其中凱萊英�、藥明康德、博騰股份�、藥石科技、康龍化成等企業(yè)海外收入占比都在70%以上���,凱萊英的海外收入占比甚至達(dá)到90%�?����!笆奈濉睍r(shí)期��,以臨床CRO為核心的CXO行業(yè)國際化加速���,在我國人力資本優(yōu)勢���、科研創(chuàng)新基礎(chǔ)設(shè)施的提升�、國內(nèi)CXO企業(yè)競爭優(yōu)勢逐步增強(qiáng)甚至部分頭部企業(yè)已經(jīng)獲得國際認(rèn)可��,以及國內(nèi)疫情相對穩(wěn)定等因素驅(qū)動(dòng)下���,短期內(nèi)海外CXO產(chǎn)能向國內(nèi)轉(zhuǎn)移的趨勢不變��。另外�����,“十四五”期間���,我國新藥研究和醫(yī)藥產(chǎn)業(yè)發(fā)展從“仿創(chuàng)結(jié)合、模仿式創(chuàng)新”階段逐步向原始創(chuàng)新的新階段邁進(jìn)���,國內(nèi)傳統(tǒng)制藥企業(yè)轉(zhuǎn)型加速��,企業(yè)的研發(fā)投入持續(xù)高速增長���,無論是初創(chuàng)型的biotech還是轉(zhuǎn)型的傳統(tǒng)藥企�����,對外包服務(wù)都有強(qiáng)烈的需求��。傳統(tǒng)大中型制藥企業(yè)為提高新藥研發(fā)效率��,逐步將藥物部分研發(fā)環(huán)節(jié)外包給CXO企業(yè),用來控制成本�����、縮短周期和減少研發(fā)風(fēng)險(xiǎn)���。而從新藥研發(fā)管線趨勢上看�����,“十四五”期間是大量新藥研發(fā)項(xiàng)目進(jìn)入臨床后期開發(fā)和落地兌現(xiàn)階段�����,以中國式Biopharma和小型Biotech公司為代表的制藥企業(yè)將會(huì)產(chǎn)生大量的臨床Ⅲ期CRO���、臨床Ⅲ期CDMO�����、驗(yàn)證批次CDMO和新國產(chǎn)商業(yè)化CMO的訂單需求�。趨勢二:CXO企業(yè)逐漸向“CRO+CMO”一體化服務(wù)發(fā)展從企業(yè)的CXO 板塊業(yè)務(wù)發(fā)展路徑上看���,頭部企業(yè)已經(jīng)或加速實(shí)現(xiàn)“CRO+CMO”一體化發(fā)展��。目前藥明康德和康龍化成已經(jīng)完成了從CRO→CMC→CDMO→CMO 的小分子全產(chǎn)業(yè)鏈布局��,實(shí)現(xiàn)了端到端的一站式小分子化學(xué)��、開發(fā)�����、生產(chǎn)服務(wù)�����。藥石科技�、維亞生物�����、維亞生物等頭部企業(yè)也正通過收購等方式實(shí)現(xiàn)平臺(tái)化布局,從而提高企業(yè)在行業(yè)內(nèi)競爭地位�。另外,像藥明生物�、凱萊英等細(xì)分領(lǐng)域龍頭企業(yè),其發(fā)展路徑主要是:一是做大做強(qiáng)細(xì)分領(lǐng)域優(yōu)勢�,通過自建產(chǎn)能和并購等方式在產(chǎn)業(yè)鏈兩端做橫向延展,形成細(xì)分領(lǐng)域的“CRO+CMO”一體化發(fā)展���;二是縱向延展���,例如凱萊英在完成小分子全產(chǎn)業(yè)鏈布局的同時(shí)���,通過自建產(chǎn)能方式��,拓展布局生物大分子CDMO業(yè)務(wù)領(lǐng)域���,后續(xù)將進(jìn)一步延展至生物大分子一站式CDMO業(yè)務(wù)。趨勢三:CGT CDMO或?qū)⒊蔀镃XO行業(yè)新的增長點(diǎn)全球與中國的CGT在研藥物數(shù)快速增長���。截至2021年底�,全球累計(jì)在研CGT臨床試驗(yàn)超過1300項(xiàng)���,國內(nèi)也有數(shù)十項(xiàng)臨床試驗(yàn)取得登記備案(按登記號(hào)計(jì))�����,并呈現(xiàn)增長趨勢�����。CGT逐漸成功商業(yè)化�����,我國目前已有2個(gè)CAR-T藥物成功上市�,全球已批準(zhǔn)上市銷售的基因治療藥物有20余款。在技術(shù)��、資本和政策的驅(qū)動(dòng)下�����,全球和中國CGT產(chǎn)業(yè)迎來蓬勃發(fā)展機(jī)遇���。CGT作為新一代療法��,CGT先導(dǎo)研究主要由高校�����、科研院所和醫(yī)療機(jī)構(gòu)推動(dòng)���,CGT藥物的技術(shù)孵化通常源于實(shí)驗(yàn)室研究�����。因此��,缺乏產(chǎn)業(yè)化經(jīng)營經(jīng)驗(yàn)成為了制約CGT藥物轉(zhuǎn)化的重要因素之一��,使得其比傳統(tǒng)制藥更加依賴服務(wù)外包�����。目前我國藥明康德、博騰股份���、和元生物�、金斯瑞和康龍化成等CXO企業(yè)積極布局CGT CDMO領(lǐng)域���,“十四五”時(shí)期���,一旦CGT產(chǎn)業(yè)爆發(fā)�,我國CXO企業(yè)有望承接全球范圍的CGT CDMO業(yè)務(wù)���。藥品終端可以細(xì)分為公立醫(yī)院��、零售藥店�����、公立基層醫(yī)療三大終端�,或者城市公立醫(yī)院���、縣級(jí)公立醫(yī)院��、網(wǎng)上零售藥店�����、實(shí)體零售藥店��、城市社區(qū)衛(wèi)生中心���、鄉(xiāng)鎮(zhèn)衛(wèi)生院六大市場�。2021年由于新冠疫情影響有所好轉(zhuǎn),2021年上半年度藥品銷售總額比2020年同期有所增長�����,但較2019年同期低7.6個(gè)百分點(diǎn)。2021年上半年我國三大終端六大市場藥品銷售總額為8393億元�����,同比增長8.8%��。

從三大終端的銷售額分布來看�,市場結(jié)構(gòu)基本穩(wěn)定���。其中,公立醫(yī)院份額最大��,2021上半年公立醫(yī)院藥品銷售額占比為63.8%�����;零售藥店份額居中���,2021上半年藥品銷售額占比為26.4%;公立基層醫(yī)療份額最小�,2021上半年藥品銷售額占比為9.8%。從六大市場的銷售額分布來看���,市場結(jié)構(gòu)變化較大。公立醫(yī)院終端中��,2021年上半年城市公立醫(yī)院藥品銷售額同比增長12.6%��,增速比縣級(jí)公立醫(yī)院高7個(gè)百分點(diǎn)�����;零售藥店終端中�,2021年上半年網(wǎng)上零售藥店藥品銷售額同比增長60.9%�,增速比實(shí)體零售藥店高57.9個(gè)百分點(diǎn)��;基層醫(yī)療終端中��,2021年上半年城市社區(qū)衛(wèi)生中心藥品銷售額同比增長4.9%,增速比鄉(xiāng)鎮(zhèn)衛(wèi)生院高1.4個(gè)百分點(diǎn)�。疫情前后�����,中國三大終端六大市場藥品銷售額變化程度不一�����。與2019年同期相比,公立醫(yī)院終端與鄉(xiāng)鎮(zhèn)衛(wèi)生院市場藥品銷售額下降明顯�,比2019年同期分別下降12%、18%�����;網(wǎng)上藥店表現(xiàn)較為突出���,比2019年同期增長174%���。

新冠疫情影響。2021年疫情較2020年有較好控制�,但是對于藥品銷售的影響依舊存在���,并且可能會(huì)更加深刻�����。疫情減少了實(shí)體接觸的需求�,促進(jìn)互聯(lián)網(wǎng)技術(shù)在醫(yī)療領(lǐng)域的應(yīng)用��,推動(dòng)線下線上融合�����、遠(yuǎn)程診療���、醫(yī)藥電商等數(shù)字醫(yī)療內(nèi)容的迅猛發(fā)展,2021年H1�����,網(wǎng)上藥店市場藥品銷售額增速超過60%�����。帶量采購等政策影響。在藥品集采政策���、“兩票制”、取消藥品加成��、營改增等政策的沖擊下�����,藥品價(jià)格下滑嚴(yán)重�����。目前�,國采已經(jīng)進(jìn)行了五輪六批��,共納入218個(gè)品種,其中第五批61種藥品平均降價(jià)56%�,第六批藥品價(jià)格降幅普遍在50%左右,高者達(dá)到74%�。實(shí)體藥店進(jìn)入平穩(wěn)期�����。2021年實(shí)體藥店銷售額增速減緩,存量之間競爭更加激烈���,先行者將通過更完善的物流網(wǎng)絡(luò),在成本���、效率等方面形成護(hù)城河。根據(jù)國家“十四五”規(guī)劃目標(biāo)��,藥品批發(fā)百強(qiáng)企業(yè)年銷售額占藥品批發(fā)市場總額的98%以上;藥品零售百強(qiáng)企業(yè)年銷售額占藥品零售市場總額的65%以上���;藥品零售連鎖率接近70%���。醫(yī)藥物流(流通)行業(yè)是國家醫(yī)藥衛(wèi)生事業(yè)和健康產(chǎn)業(yè)的重要組成部分,上游連接著生產(chǎn)企業(yè),下游連接著批發(fā)零售企業(yè)�、醫(yī)院與終端消費(fèi)者。隨著“醫(yī)療��、醫(yī)保�、醫(yī)藥”聯(lián)動(dòng)改革�、“兩票制”、帶量采購�����、DRGs改革等一系列政策落實(shí)�����,以及“雙通道”管理機(jī)制�����、DTP醫(yī)藥商業(yè)模式���、數(shù)字醫(yī)療等新業(yè)態(tài)的變革�����,醫(yī)藥控費(fèi)、產(chǎn)業(yè)創(chuàng)新�、綠色物流等已經(jīng)成為醫(yī)藥流通行業(yè)發(fā)展的重要主題���。2020年我國醫(yī)藥物流總費(fèi)用達(dá)755億元�����,同比上漲11%��,預(yù)計(jì)2021年總費(fèi)用將達(dá)到840億元。

1.發(fā)展特點(diǎn)

“醫(yī)藥流通+互聯(lián)網(wǎng)”模式迅速發(fā)展��。傳統(tǒng)醫(yī)藥流通服務(wù)與大數(shù)據(jù)�����、云計(jì)算、人工智能�、區(qū)塊鏈等新一代信息技術(shù)的有效結(jié)合�����,使醫(yī)藥物流網(wǎng)絡(luò)布局更加合理、醫(yī)藥物流運(yùn)營效率更高�、提供服務(wù)更加專業(yè)�、倉儲(chǔ)運(yùn)輸全過程更加安全�����,為用戶提供了便捷、友好的服務(wù)體驗(yàn)��。據(jù)不完全統(tǒng)計(jì)�,我國醫(yī)藥物流配送領(lǐng)域�����,在物流自動(dòng)化及信息化技術(shù)方面,51.7%的企業(yè)具有倉庫管理系統(tǒng)���,34.9%的企業(yè)具有電子標(biāo)簽揀選系統(tǒng)���,29.1%的企業(yè)具有射頻識(shí)別設(shè)備。醫(yī)藥冷鏈物流成為重要組成部分。隨著生物醫(yī)藥產(chǎn)業(yè)不斷發(fā)展�����,體外診斷��、生物制品產(chǎn)業(yè)不斷壯大���,為醫(yī)藥冷鏈物流市場帶來較大增量���,行業(yè)標(biāo)準(zhǔn)化建設(shè)也在不斷完善�。目前我國醫(yī)藥物流行業(yè)冷庫占1.9%�,其中冷藏車占16.8%,未來依舊有拓展空間��。疫情對行業(yè)影響較大��。2020疫情期間�����,大宗醫(yī)用物資運(yùn)輸較為頻繁���。在疫情常態(tài)化防控后���,疫苗運(yùn)輸、電商2C發(fā)展等內(nèi)容有所變化��,增加了零擔(dān)運(yùn)輸、冷鏈運(yùn)輸��、第三方物流、跨國物流等服務(wù)的需求��。

2.未來展望

“數(shù)智化”越來越重要。數(shù)字醫(yī)療�、SPD管理模式等新業(yè)態(tài)的發(fā)展�,不僅增加了醫(yī)藥物流的需求�����,還對醫(yī)藥流通安全性�、高效性有更高的要求�����。此外,隨著國內(nèi)經(jīng)濟(jì)與技術(shù)的發(fā)展,高值耗材�����、高端醫(yī)療設(shè)備、生物制品等產(chǎn)品需求增加�����,藥械產(chǎn)品SKU更大��、價(jià)值更貴,對流通安全型�����、精確性要求更高�。整體而言,醫(yī)藥物流企業(yè)將通過提供專業(yè)的數(shù)智化方案�,應(yīng)對未來更復(fù)雜的需求��。跨國醫(yī)藥物流的發(fā)展���。在疫情發(fā)生后���,醫(yī)療防護(hù)�����、疫苗等醫(yī)療物資高效率的全球調(diào)動(dòng)為未來醫(yī)藥跨國運(yùn)輸提供了寶貴的經(jīng)驗(yàn)��。隨著中國投資走出去�����,國與國之間的合作變得更加多樣化�����,產(chǎn)業(yè)分工更加精細(xì),借助自由貿(mào)易試驗(yàn)區(qū)���、自由貿(mào)易港等開放平臺(tái),中國國際進(jìn)口博覽會(huì)���、中國國際服務(wù)貿(mào)易交易會(huì)等重要展會(huì),加強(qiáng)與境外經(jīng)貿(mào)合作區(qū)的合作�����,推動(dòng)國際藥品采購在全球范圍內(nèi)進(jìn)行,促進(jìn)醫(yī)藥物流全球化發(fā)展��。

文章來源:火石創(chuàng)造